Steuervorteile durch Ehegattensplitting

Welche steuerlichen Vorteile bietet das Ehegattensplitting und welches sind die Voraussetzungen für die Anwendung des Splittingtarifs? Zur Berechnung der Steuervorteile für Verheiratete kann ein Online Ehegattensplitting-Rechner genutzt werden.

| |

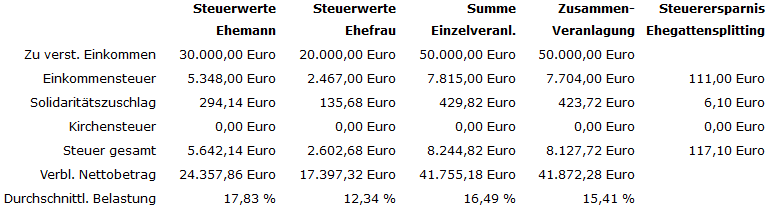

Für Ehegatten ist es wichtig zu wissen, ob das Ehegattensplitting oder in Ausnahmefällen die Einzelveranlagung für sie steuerlich günstiger ist. Auf dieser Seite lässt sich die Einkommensteuerersparnis durch das Ehegattensplitting im Vergleich zur Einzelveranlagung online berechnen. Außerdem erfahren Sie, wann Verwitwete oder wie getrennt lebende Ehegatten in den Genuss des Ehegattensplitting kommen.

Hinweis: Die 2. Version für 2024 berücksichtigt den nachträglich im laufenden Jahr erhöhten Grundfreibetrag von 11.784 Euro.

Ehegattensplittingtarif und Veranlagungsformen

Welche Steuererspanis bringt die Heirat? Das Ehegattensplitting soll Ehepaare steuerlich begünstigen. Im Steuerrecht wird in diesem Zusammenhang von Zusammenveranlagung gesprochen. Eine andere Veranlagungsform ist die Einzelveranlagung bei Ledigen, die aber auch bei Ehegatten möglich ist. Rechtsgrundlage für den Splittingtarif ist § 32a Abs. 5 EStG.

TOP ▲

Ehegattensplittingvorteile

Splittingvariationen 2024 9%KiSt

| Einkommen1 | ESt.1 | KiSt1+Solz1 | Einkommen2 | ESt.2 | KiSt2+Solz2 | Steuern Einzelveranl. | Steuern ZusVeranl. | Ersparnis ZusVeranl. |

|---|---|---|---|---|---|---|---|---|

| 0,00 | 0,00 | 0,00 | 50.000,00 | 10.906,00 | 981,54 | 11.887,54 | 6.664,26 | 5.223,28 |

| 5.000,00 | 0,00 | 0,00 | 45.000,00 | 9.155,00 | 823,95 | 9.978,95 | 6.664,26 | 3.314,69 |

| 10.000,00 | 0,00 | 0,00 | 40.000,00 | 7.495,00 | 674,55 | 8.169,55 | 6.664,26 | 1.505,29 |

| 15.000,00 | 581,00 | 52,29 | 35.000,00 | 5.925,00 | 533,25 | 7.091,54 | 6.664,26 | 427,28 |

| 20.000,00 | 1.759,00 | 158,31 | 30.000,00 | 4.446,00 | 400,14 | 6.763,45 | 6.664,26 | 99,19 |

| 25.000,00 | 3.057,00 | 275,13 | 25.000,00 | 3.057,00 | 275,13 | 6.664,26 | 6.664,26 | 0,00 |

| 30.000,00 | 4.446,00 | 400,14 | 20.000,00 | 1.759,00 | 158,31 | 6.763,45 | 6.664,26 | 99,19 |

| 35.000,00 | 5.925,00 | 533,25 | 15.000,00 | 581,00 | 52,29 | 7.091,54 | 6.664,26 | 427,28 |

| 40.000,00 | 7.495,00 | 674,55 | 10.000,00 | 0,00 | 0,00 | 8.169,55 | 6.664,26 | 1.505,29 |

| 45.000,00 | 9.155,00 | 823,95 | 5.000,00 | 0,00 | 0,00 | 9.978,95 | 6.664,26 | 3.314,69 |

| 50.000,00 | 10.906,00 | 981,54 | 0,00 | 0,00 | 0,00 | 11.887,54 | 6.664,26 | 5.223,28 |

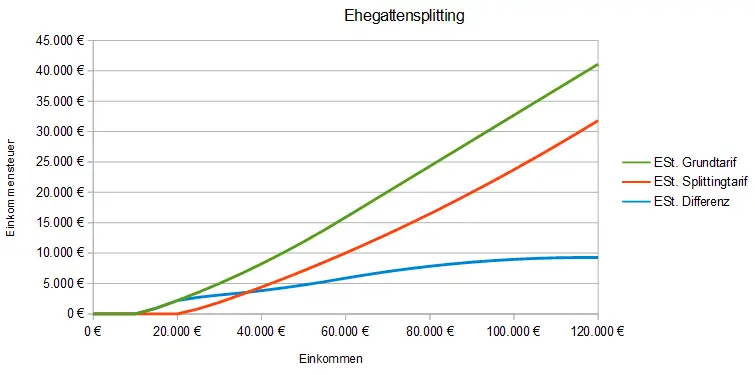

Im allgemeinen ist die Zusammenveranlagung mit Splittingtarif günstiger als die Einzelveranlagung. Das liegt daran, dass durch das Ehegattensplitting die Freibeträge zumeist besser ausgenutzt und die Progressionsspitzen abgemildert werden. Ein besonders hoher Splittingeffekt wird in der Regel erzielt, wenn ein Ehepartner keine Einkünfte erzielt oder zumindest die Einkommensunterschiede relativ hoch sind. Der größte steuerliche Splittingvorteil (ohne Solz. und KISt.) in Höhe von 18.938 Euro kann im Jahr 2024 ab einem Einkommen von 555.652,00 Euro erzielt werden, wenn der andere Ehegatte kein Einkommen hat.

Verfügt der andere Ehegatte über ausgleichsfähige Verluste, so kann der steuerliche Vorteil sogar noch weiter gesteigert werden, da Ehepaare Gewinne und Verluste nach gewissen Regeln untereinander verrechnen können. So lassen sich positive Einkünfte mit negativen Einkünften derselben Einkunftsart saldieren (horizontaler Verlustausgleich) als auch Einkünfte verschiedener Einkunftsarten (vertikaler Verlustausgleich) untereinander ausgleichen.

Im Ehegattensplittingrechner kann hierfür bei einem Ehepartner ein entsprechender negativer Betrag eingegeben werden.

Zudem können verbleibende Verluste gemäß §10d EStG zürück- oder vorgetragen werden.

Bei Auswertung des Splittingvorteils ist in diesem Fall zu berücksichtigen, wie sich ein möglicher Verlustrücktrag bzw. ein Verlustvortrag im Fall der Einzelveranlagung und Zusammenveranlagung steuerlich auf weitere Steuerjahre auswirken.

Eine Heirat kann also bereits aus steuerlichen Gründen recht lohnenswert sein. Verfügt ein Ehegatte zum Beispiel über einen Verlustvortrag von 500.000 Euro und der andere über ein Einkommen von 100.000 Euro jährlich, so fällt nach der Heirat bei entsprechender Verlustverrechnung in den nächsten 5 Jahren keine Steuer an.

Weitere interessante Infos finden Sie auf der Seite Ehegattensplitting bei Wikipedia oder auf der Unterseite zum Thema über weitere Steuervorteile-Ehegatten. Unter nachfolgendem Link kann berechnet werden, wie Ehegatten unter Anwendung des Splittingtarifs Kapitalerträge versteuern können.

Wann ist die Einzelveranlagung günstiger?

In Einzelfällen kann eine getrennte Veranlagung günstiger sein, wenn etwa in bestimmten Konstellationen Verlustvorträge erzielt werden können oder Einkünfte unter Progressionsvorbehalt berücksichtigt werden müssen.

Beispiel 1: Ein Ehegatte hat steuerliche Verluste in Höhe von 8.000 Euro. Bei einer Zusammenveranlagung verfallen diese vortragsfähigen Verluste wegen der Gewinn/Verlust-Verrechnung, wenn der andere Ehegatte ein positives zu versteuerndes Einkommen in Höhe von z.B. 8.000 Euro erzielt. Auch bei der Einzelveranlagung würde aber keine Einkommensteuer festgesetzt werden, da das Einkommen des 2. Ehegatten unterhalb des Grundfreibetrags liegt. Soll der Verlustvortrag in Höhe von 8.000 Euro zur Verrechnung mit Einkommen in anderen Veranlagungszeiträumen gerettet werden, wäre in diesem Fall die Einzelveranlagung günstiger.

Beispiel 2: Ein Ehegatte hat in 2024 ein zu versteuerndes Einkommen von 10.000 Euro sowie steuerfreie Einkünfte, die aber unter Progressionsvorbehalt stehen (z.B. Arbeitslosengeld 1), in Höhe von 20.000 Euro. Der andere Ehegatte hat ein zu versteuerndes Einkommen in Höhe von 15.000 Euro. In diesem Fall ist die Einzelveranlagung beider Ehegatten um 599,00 Euro günstiger als die Zusammenveranlagung. Der Grund liegt darin, dass die Progressionseinkünfte die Steuersätze erhöhen und der höhere Steuersatz auf die zu versteuernden 10.000 Euro des 1. Ehegatten deutlich weniger ins Gewicht fällt als der gestiegene Steuersatz auf die 25.000 Euro bei Zusammenveranlagung. Das 2. Beispiel kann mit dem Ehegattensplitting-Rechner nachgerechnet werden.

Steuertipp: Es kann sich für Ehegatten lohnen, beide Veranlagungsformen mit einem Steuerprogramm durchzurechnen und die Steuerlast zu vergleichen.

Hinweise Ehegattensplittingrechner

Der Ehegattensplitting-Rechner berechnet die Steuerersparnis durch den Splittingtarif für die Jahre 2010 - 2023 und 2024. Der Steuer-Rechner soll dabei die steuerlichen Effekte nur für einfache Fälle veranschaulichen. Eine Gewähr für die Korrektheit der Steuerberechnungen wird nicht übernommen.

Beantragung und Voraussetzungen

Die Zusammenveranlagung ist in §26 EStG beschrieben. Demnach müssen beide Ehegatten unbeschränkt einkommensteuerpflichtig sein, nicht dauernd getrennt leben und beide gerade genannten Voraussetzungen zu Beginn des Steuerjahres vorgelegen haben oder im Laufe des Steuerjahres eingetreten sein. Im Trennungsjahr lässt sich das Ehegattensplitting demnach anwenden. Ein ernsthafter Versöhnungsversuch im betreffenden Steuerjahr bei getrennt lebenden Ehegatten führt auch dazu, dass die Zusammenveranlagung beantragt werden kann. Die Beantragung erfolgt mit der Steuererklärung. Hierzu wird die Auswahl Zusammenveranlagung im Mantelbogen angekreuzt und die Einkommensteuererklärung von beiden Ehegatten unterschrieben. Wie bereits beschrieben, sollte vorher geprüft werden, ob die Einzelveranlagung günstiger ist.

Ehegattensplittingtabellen

In einer Ehegattensplitting-Tabelle kann der steuerliche Vorteil des Splittingtarifs in Abhängigkeit des variablen Einkommens eines Ehegatten dargestellt werden. Nutzen Sie hierzu den Rechner auf Splittingtabelle.info. Zur Berechnung der Einkommensteuer kann bei der Einzelveranlagung außerdem eine Einkommensteuertabelle bzw. Einkommensteuer-Grundtabelle verwendet werden. Einen guten Überblick bietet auch die folgende Steuertabelle mit gleichzeitiger Splittingtarif und Grundtarif-Berechnung. Die steuerlichen Auswirkungen durch den Splittingtarif lassen sich aber auch mit einem Einkommensteuerrechner ermitteln.

Splittingtabelle 2024

| Zu verst.Eink. | Einkommensteuer | Durchschn. Steuersatz (%) | Grenzsteuersatz (%) |

|---|---|---|---|

| 20.000 | 1.759 | 8,80 % | 25,06 % |

| 25.000 | 3.057 | 12,23 % | 26,87 % |

| 30.000 | 4.446 | 14,82 % | 28,68 % |

| 35.000 | 5.925 | 16,93 % | 30,49 % |

| 40.000 | 7.495 | 18,74 % | 32,30 % |

| 45.000 | 9.155 | 20,34 % | 34,12 % |

| 50.000 | 10.906 | 21,81 % | 35,93 % |

| 55.000 | 12.748 | 23,18 % | 37,74 % |

| 60.000 | 14.680 | 24,47 % | 39,55 % |

| 65.000 | 16.703 | 25,70 % | 41,36 % |

| 70.000 | 18.797 | 26,85 % | 42,00 % |

| 75.000 | 20.897 | 27,86 % | 42,00 % |

| 80.000 | 22.997 | 28,75 % | 42,00 % |

| 85.000 | 25.097 | 29,53 % | 42,00 % |

| 90.000 | 27.197 | 30,22 % | 42,00 % |

| 95.000 | 29.297 | 30,84 % | 42,00 % |

| 100.000 | 31.397 | 31,40 % | 42,00 % |

| 105.000 | 33.497 | 31,90 % | 42,00 % |

| 110.000 | 35.597 | 32,36 % | 42,00 % |

| 115.000 | 37.697 | 32,78 % | 42,00 % |

| 120.000 | 39.797 | 33,16 % | 42,00 % |

| 125.000 | 41.897 | 33,52 % | 42,00 % |

| 130.000 | 43.997 | 33,84 % | 42,00 % |

| 135.000 | 46.097 | 34,15 % | 42,00 % |

| 140.000 | 48.197 | 34,43 % | 42,00 % |

Lohnsteuerklassenwahl und Splittingtarif beim Faktorverfahren

Zur Berechnung der Lohnsteuer bei Ehegatten kann die günstigste Steuerklasse mit einem Steuerklassenrechner ermittelt werden. Der Faktor für die Steuerklasse 4 lässt sich zusätzlich mit einem Faktorverfahrenrecher bestimmen. Zu beachten, dass es im Hinblick auf vom Nettolohn abhängigen Lohnersatzleistungen vorteilhaft sein kann, die Steuerklasse 3 zu wählen.

Das Ehegattensplitting für Ehegatten bzw. eingetragene Lebenspartnerschaften findet zudem gemäß §39f EStG bei den Steuerklassen 4/4 mit Faktor Anwendung. Der vom Finanzamt berechnete Faktor reduziert als Wert kleiner 1 die Lohnsteuer der Lohnsteuerklassenkombination 4/4 ohne Faktor. Um den Faktor zu bestimmen, wird die voraussichtliche Lohnsteuer der beiden Ehegatten nach dem Splittingverfahren bestimmt und durch die zu zahlende Lohnsteuer der Lohnsteuerklassen 4/4 ohne Splittingtarif geteilt. Der mit dem Faktor multiplizierte Lohnsteuerbetrag der Lohnsteuerklassen 4/4 ist aus diesem Grund kleiner als ohne Verwendung des Faktors. Zu beachten ist aber, dass Ehegatten bei der Steuerklassenwahl 4/4 mit Faktor für das betreffende Steuerjahr eine Steuererklärung abgeben müssen. Hier finden Sie einen Splittingrechner zum Ehegattensplitting bei der Lohnsteuer.

Hinweis: Die im Koalitionsvertrag der Ampelregierung vereinbarte Überführung der Steuerklassen III und V in das Faktorverfahren soll zum 1.1.2030 umgesetzt werden. Durch den Wegfall der Steuerklassen 3 und 5 soll die Lohnsteuerbelastung gerechter auf die Eheleute, Lebenspartnerinnen und Lebenspartner verteilt werden.

Eingetragene Lebenspartnerschaften

Das Bundesverfassungsgericht (BVerfG) in Karlsruhe hat am 06.06.2013 entschieden, dass das Ehegattensplitting auch für Partner in einer eingetragenen Lebenspartnerschaft gilt. Entsprechende Gesetzesvorschriften müssen rückwirkend zum 1. August 2001 geändert werden.

Gnadensplitting

Beim Tod eines Ehepartners wird der Splittingtarif nach § 32a Abs. 6 Satz 1 Nr. 1 EStG nicht nur im Todesjahr angewendet, sondern auch noch in dem Steuerjahr, welches dem Todesjahr folgt.

TOP ▲Steuerklassenzuweisung nach der Heirat

Im Rahmen des ELStAM-Verfahrens (ELStAM = Elektronischen LohnSteuerAbzugsMerkmale) erfolgt nach der Heirat eine Mitteilung von den Meldebehörden an die Finanzverwaltung. Aufgrund dieser Mitteilung erhalten beide Ehegatten automatisch die Steuerklasse 4 ohne Faktor. Die Steuerklassenkombination 3/5 oder 4/4 mit Faktor muss gegebenenfalls beim Finanzamt beantragt werden. Letztere Steuerklassenkombination berücksichtigt durch den Faktor ebenfalls das Splittingverfahren, wobei der Faktor jedes Jahr neu zu beantragen ist.

TOP ▲